2025年8月,國際清算銀行(BIS)發布的年度報告如一盆冷水,澆熄了市場對穩定幣重塑金融體系的狂熱期待。這份被稱作"央行的央行"的權威機構明確指出:穩定幣在缺乏監管的背景下,不僅無法承擔未來貨幣體系的支柱職能,更可能引發系統性金融風險。其核心論點在於──穩定幣無法通過貨幣體系必須具備的三大標準測試。

一、單一崩塌:私人信用無法取代國家背書

貨幣的單一性要求所有市場參與者無條件接受其價值,不論發行主體是誰。而穩定幣的致命傷在此顯露無遺。

以2022年泰達幣(USDT)的崩盤事件為例:當其承諾的1:1美元錨定機制在極端市場壓力下失效後,價格從1美元暴跌至0.2美元,甚至在部分交易所觸及0.1美元冰點。此時聯準會並未如救助"影子貨幣"(如2008年收購AIG不良資產)般出手幹預。即便至今,USDT仍在部分場景出現0.98-1.02美元的波動區間,這種價值不確定性使其法律地位甚至低於影子貨幣。

更深層的矛盾在於發行機制。目前主流穩定幣如USDT、USDC,本質是19世紀美國"自由銀行時代"私人鈔票的數位化翻版-當時數千家銀行自行發鈔,導致B銀行100元紙鈔可能只能兌換A銀行90元。這種信用割裂最終引發銀行破產潮,正是為了終結此亂象才誕生了聯準會。歷史輪迴昭示:私人機構以獲利為目標的發鈔行為,注定無法保障貨幣價值的絕對統一性。

二、彈性缺失:剛性儲備扼殺流動性調節

真正的貨幣需具備應對突發支付需求的彈性。央行可透過折現窗口、回購操作等工具動態調節流動性,例如中國春節期間向市場注入萬億流動性,節後再逐步回收。

但穩定幣的機制設計徹底封死了這條路。其每發行1枚代幣必須持有等額美元或美債儲備,導致兩大硬傷:

- 支付堵塞危機:當市場突增2000億支付需求時,穩定幣無法像法幣般"憑空創造"流動性,只能等待新資金入場,半數交易將陷入停滯;

- 低效率鑄造流程:用戶存入美元後需經歷銀行結算、合規審查、鏈上鑄幣等環節,耗時數小時至數日。贖回時同樣需銷毀代幣並等待法幣到帳。這種僵化機制在金融體系遭遇壓力時將引發連鎖違約。

三、完整性淪陷:暗網中的監管黑洞

貨幣的完整性要求底層系統具備打擊非法活動的能力。而穩定幣的匿名性正成為犯罪溫床:

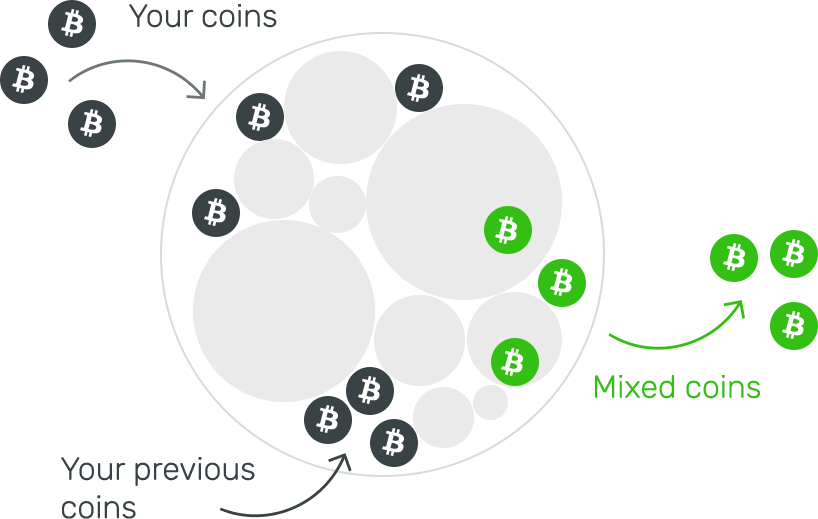

- 混幣器技術(如Tornado Cash)可輕易混淆資金流向,2024年Chainalysis報告顯示約30%非法交易涉及穩定幣;

- 非託管錢包支援向未驗證身分者匿名轉帳;

- 主要發行商將註冊地設在開曼群島等避稅天堂,逃避歐盟新規監管。典型案例是USDT佔據全球過半穩定幣份額後,在歐盟《加密資產市場監管法案》(MiCA)生效時立即退出歐洲市場。

更值得警惕的是,穩定幣的擴張與美國金融制裁密切相關。當伊朗、委內瑞拉等國為規避制裁轉向穩定幣結算時,這些本服務於暗網交易的"灰色貨幣"迅速膨脹。國際清算銀行警告:這種對監管的系統性規避,正在侵蝕全球反洗錢體系的根基。

四、飲鴯止渴:穩定幣難解美債死結

美國政府試圖以穩定幣作為維護美元霸權的工具,其實是危險的戰略誤判。

目前美國債務危機已到臨界點:"大漂亮法案"通過後聯邦債務突破40萬億美元,較2020年激增17萬億。債務/GDP比率將在十年內升至130%,利息支出從1兆飆升至2兆美元。這迫使聯準會持續印鈔還債,形成"債務膨脹→貨幣貶值→信用崩塌"的死亡螺旋。

穩定幣短暫的美債抵押需求(如USDC將77%儲備投於短期美債),看似為美債提供流動性,實則加速瓦解美元根基。 當美債信用評等下調時,穩定幣發行商可能轉而錨定黃金或其他資產,引發美債擠兌潮。如2008年抵押貸款證券化暴雷所示:當金融產品底層資產崩塌時,表層包裝的"穩定性"將瞬間蒸發。

結論:央行數位貨幣才是終極答案

國際清算銀行的結論振聾發聵:穩定幣因結構缺陷,最多成為有限法償的輔助貨幣。真正的未來屬於央行數位貨幣(CBDC)——在保證單一性、彈性、完整性的基礎上,實現跨境支付自動化與監管穿透化。

中國數位人民幣(e-CNY)已在17省試點,交易額突破1.8兆;聯準會的FedNow系統日均處理量達7,000萬筆。這場由國家信用背書的貨幣進化,將重構布雷頓森林體系崩塌後混亂的貨幣秩序。而對一般投資人而言,需清醒認知:當私人發行的"穩定幣"連貨幣基礎測試都無法通過時,所謂"金融革命"不過是鏡花水月。